En México, de acuerdo a los resultados obtenidos en la Encuesta Nacional de Inclusión Financiera (ENIF) el efectivo sigue siendo la opción de pago más usada para compras habituales entre los casi 130 millones de habitantes del país: en la encuesta el 95% de los mexicanos dijeron haberlo usado para pagar compras de $500 o menos, mientras que el 87% reconoció haberlo empleado para pagar compras de más de $500.

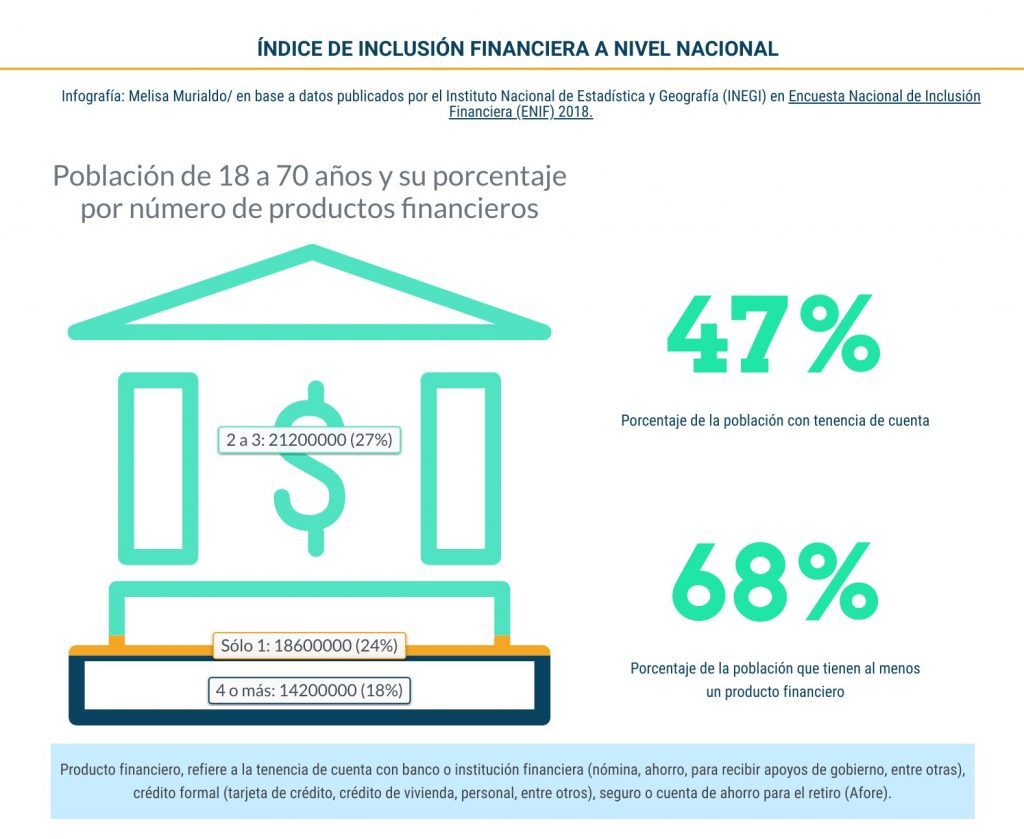

Menos de la mitad de los mexicanos tiene una cuenta bancaria (47% de acuerdo a la última ENIF). Según Minsait, México tiene el nivel de bancarización más bajo de toda Latinoamérica.

Ahora bien, brindar a la población no bancarizada de un medio de transacción distinto al efectivo es solo uno de los objetivos de la inclusión financiera. Una cuenta bancaria debe:

- Satisfacer necesidades de transacción y pagos

- Brindar la posibilidad de ahorro, crédito y seguro.

En el país, el uso de la tarjeta de débito triplica a la de crédito. Entre los principales productos de ahorro o captación (cuentas): 52% son de nómina, 36% de ahorro, 17% de gobierno, 9% pensión, 3% cheques, 2% plazo y apenas 1% inversión.

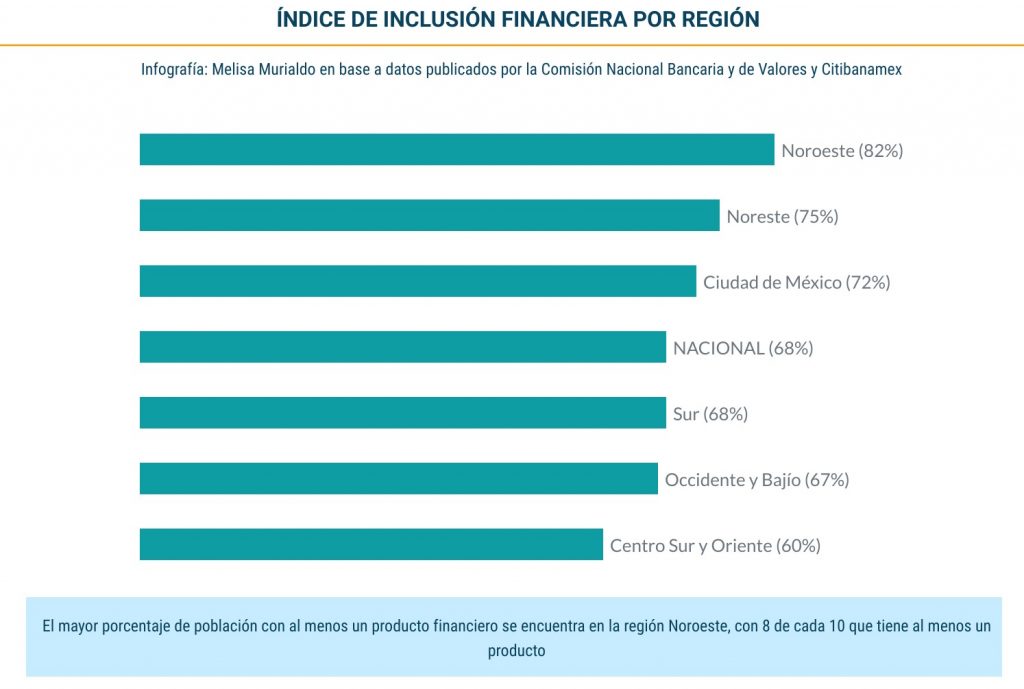

Entonces, cuando se incluye toda la gama de productos financieros (cuentas, créditos, seguros o ahorro para el retiro), el porcentaje de la población mayor de 18 años que cuenta con al menos uno es de 68%.

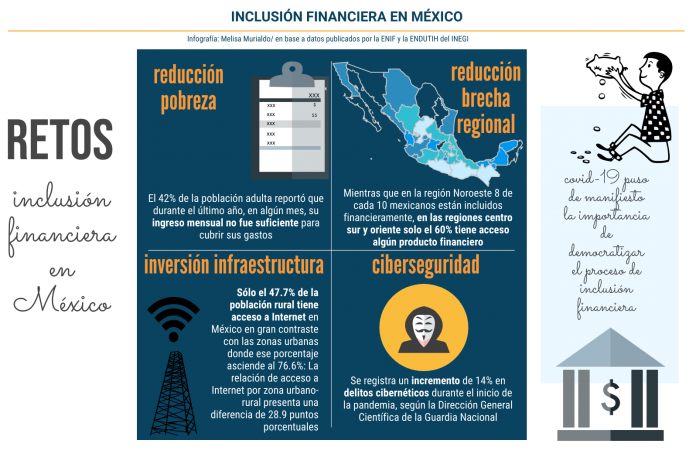

Retos de Inclusión Financiera

El Coronavirus dejó en clara evidencia la importancia de democratizar el proceso de inclusión financiera para que todos los ciudadanos puedan acceder a servicios financieros de la manera más sencilla posible.

De acuerdo a la analista Melisa Murialdo, el país tiene desafíos que superar como:

- La disminución de la pobreza:

4 de cada 10 mexicanos adultos dicen que su ingreso mensual no es suficiente para ahorrarlo en alguna cuenta.

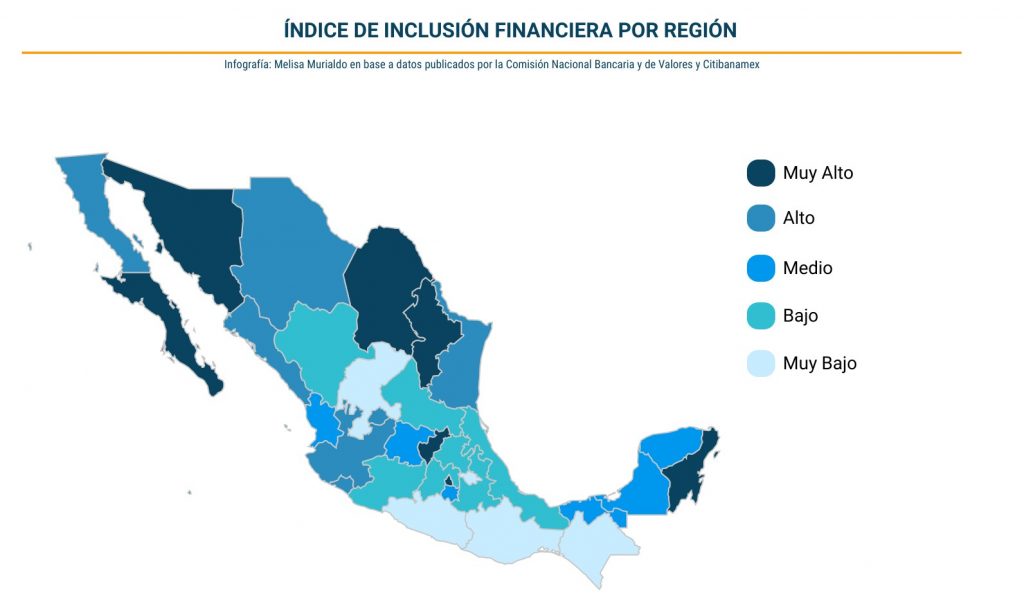

- La reducción de la brecha financiera regional:

Mientras que en la región Noroeste 8 de cada 10 mexicanos están incluidos financieramente, en las regiones centro sur y oriente solo el 60% tiene acceso algún producto financiero.

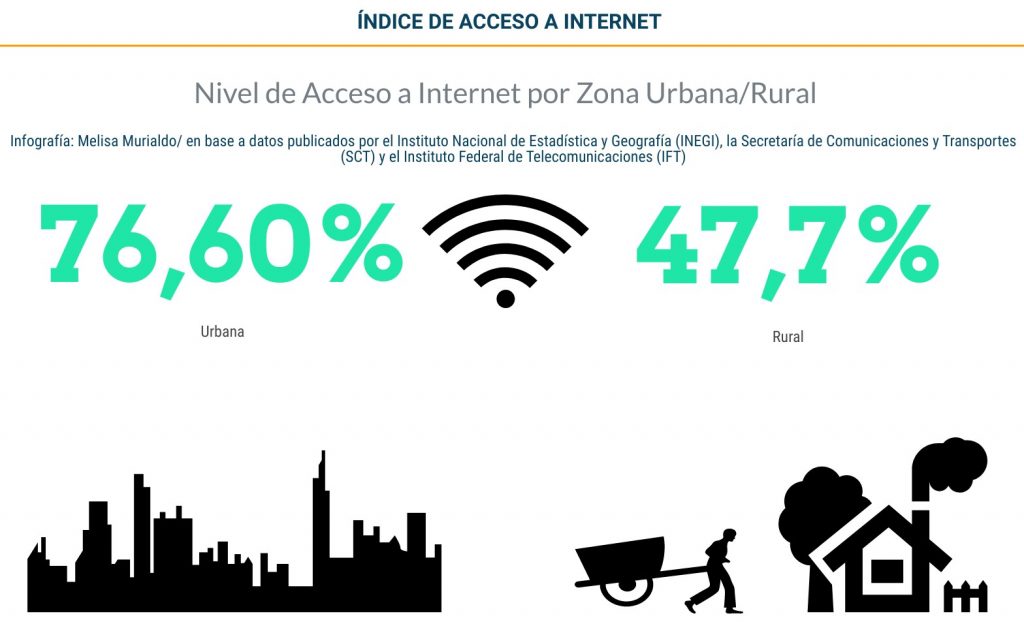

- La ampliación del uso de la banca digital en áreas no urbanas:

La inclusión financiera está directamente relacionada con la inclusión digital. A pesar de que el país ha avanzado en la reducción de la brecha financiera rural/urbana en los últimos años, la relación de acceso a Internet por zona urbano-rural presenta una diferencia de 28.9 puntos porcentuales (pp) en México, ya que de acuerdo con los resultados de la Encuesta Nacional sobre Disponibilidad y Uso de Tecnologías de la Información en los Hogares (ENDUTIH) un 76.6% hace uso de internet en el área urbana y solo un 47.7% en la rural.

Sin inversión en infraestructura que amplíe la conectividad no va a ser posible aumentar el desarrollo de la bancarización. Ya que, si no tengo internet, pero sí una cuenta bancaria; ¿cómo accedo desde lugares alejados de sucursales a servicios financieros que se proyectan en su mayoría digitales?

- La creación de una estructura de ciberseguridad avanzada:

Otro de los retos importantes es aumentar la inversión en ciberseguridad. En América Latina se registran 45 ataques cibernéticos por segundo. La lista está encabezada por Brasil, seguido por México, donde ambos figuran entre los 20 países más afectados por malware en todo el mundo. Los ciberataques a dispositivos móviles en América Latina crecieron más del 70% durante la pandemia; particularmente los que usan COVID-19 como gancho son los que impulsaron este crecimiento. En el país se registró un incremento del 14% en delitos cibernéticos en los primeros meses de emergencia sanitaria. El sector financiero es de los más sensibles a la cibercriminalidad. Las pérdidas anuales pueden ser significativas y ubicarse entorno del 9% de los ingresos netos de los bancos a nivel mundial según el Fondo Monetario Internacional (FMI).

Si el camino es hacia la banca digital, las posibilidades de fraudes virtuales se acrecentarán por lo tanto se hace inminente la necesidad de promover el desarrollo continuo de la seguridad en Internet en pos de proteger al sistema de ataques, estafas y robos cibernéticos.

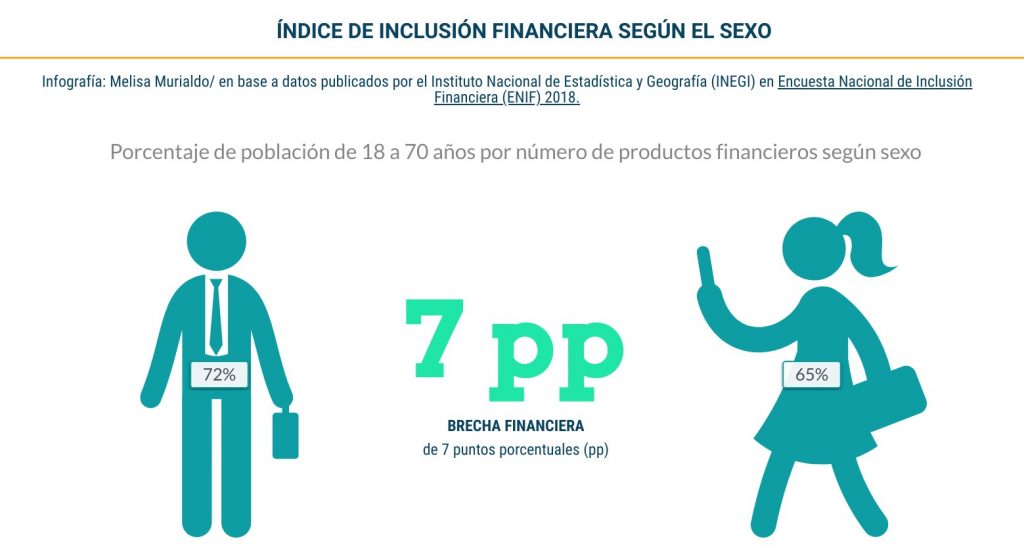

- reducción de la brecha de género:

A 2019, la región Latinoamericana había logrado una reducción del 72,1% en su brecha social de género, registrando un avance del 1 % con respecto al ejercicio anterior. Al ritmo actual, esta región tardará 59 años en cerrarla. Entre los países que más han mejorado se encontraba México (con una reducción a razón de un 3,4 % interanual). La brecha de género también está en el acceso y uso de servicios financieros, aunque en el país es distinta según el municipio, siempre la diferencia representa un escenario negativo para las mujeres. Es así que, a pesar del pequeño avance global, el desempeño en participación y oportunidad económica ha empeorado respecto al año anterior. El Foro Económico Mundial (FEM) estima que para acabar definitivamente con la desigualdad financiera tendrán que transcurrir 257 años.

Las desigualdades de género y la falta de autonomía económica de las mujeres repercuten en el sistema financiero. De esta forma, uno de los desafíos que merece especial atención, es el de reducir la brecha financiera entre hombres y mujeres. En México, las mujeres tienen menos oportunidades que los hombres para acceder a productos y servicios financieros como el ahorro, créditos, seguros y pensiones, lo cual limita sus posibilidades de planificar su economía, atender emergencias o realizar inversiones.

La población de mujeres de entre 18 y 70 años supera a la de los hombres y la mujer muestra mejores cualidades para las finanzas. Sin embargo:

- A nivel nacional siete de cada 10 hombres accedieron a productos financieros, por seis de cada 10 mujeres.

- Muchas mujeres mexicanas se enfrentan a grandes obstáculos laborales que les impiden participar plenamente en el mercado de trabajo

Cuando paradójicamente, se evidencia que mujeres tienen más activos sus productos financieros y son más cumplidoras al momento de pagar; es decir: cuando son incluidas financieras hacen más y mejor uso de los servicios financieros.

Meta de Inclusión

El plan del gobierno es que el 77% de la población en México tenga al menos un producto financiero para el 2024. Actualmente, a pesar del crecimiento global del uso de medios de pago distintos al efectivo y de ser el país que más avanzado en reducir su brecha de género; a México, que es la segunda economía más importante de América Latina, aún le quedan retos por superar para continuar avanzando en materia de inclusión financiera.

De esta forma, las políticas de inclusión financiera son eficaces cuando se complementan con políticas sociales, de empleo, de educación y fiscales. En tal sentido, el Banxico y el Gobierno deberían continuar trabajando en conjunto para brindar acceso y educación económica y financiera como se plantea en la Política Nacional de Inclusión Financiera (PNIF) y focalizarse en aquellos excluidos, en particular en los jóvenes y las mujeres.

Autora: Melisa Murialdo

Redactora de Contenidos e Infografía

| Contadora Pública Analista Región Latinoamérica